В работе бухгалтеров все сильно поменяется. Минфин вносит кардинальные изменения в налоговую политику на периоды с 2020 по 2022 годы. Мы проанализировали 100 страниц документа и вынесли все самое важное.

Изменения для бухгалтера в 2020 году >>>

Проект Минфина по налоговым изменениям

Скачать бесплатно

Изменения по налогу на прибыль

Чтобы решить проблему споров между налоговиками и компаниями на ОСНО, установят порядки формирования:

1. остаточной стоимости нематериальных активов. Сейчас остаточная стоимость НМА формируется также, как и остаточная стоимость основных средств – по первоначальной стоимости за вычетом амортизации в течение всего срока эксплуатации. Как контролировать остаточную стоимость основных средств, смотрите в статье экспертов Системы Главбух.

2. резерва на выплату годовых бонусов. Ранее для этого применялся порядок формирования предстоящих расходов на оплату отпусков. Эти резервы сейчас создаются по одним и тем же правилам (п.1, 6 ст. 324.1 НК РФ). Их может формировать любая компания по методу начисления.

Изменения в НДФЛ

Для привлечения физлиц к уплате налогов в России и сокращения числа «уклонистов»:

1. уравняют ставки НДФЛ для резидентов и нерезидентов. Сейчас нерезиденты платят с доходов налог 30 процентов. Минфин хочет снизить для них ставку НДФЛ до 13%.

2. сократят количество дней для резидентства. Для признания статуса резидента в России нужно будет находиться не 183 календарных дня, а всего 90. Читайте в Системе Главбух, как определить статус человека для расчета НДФЛ >>>

3. установят особые критерии для признания статуса резидента. Физлица, которые находятся в России меньше 90 дней, будут считаться резидентами России при наличии недвижимости, личных и экономических связей, места проживания и гражданства. Вместе с тем, эти критерии не будут распространяться на тех граждан, сроки которых за пределами России гораздо меньше.

Изменения по налогу на имущество

Расширят перечень объектов налогообложения по налогу на имущество организаций, налоговая база которых определяется по кадастровой стоимости. В Системе Главбух мы подготовили для вас пошаговую инструкцию о расчете и уплате налога на имущество с кадастровой стоимости.

Изменения по упрощенке

Для поддержки малого и среднего бизнеса:

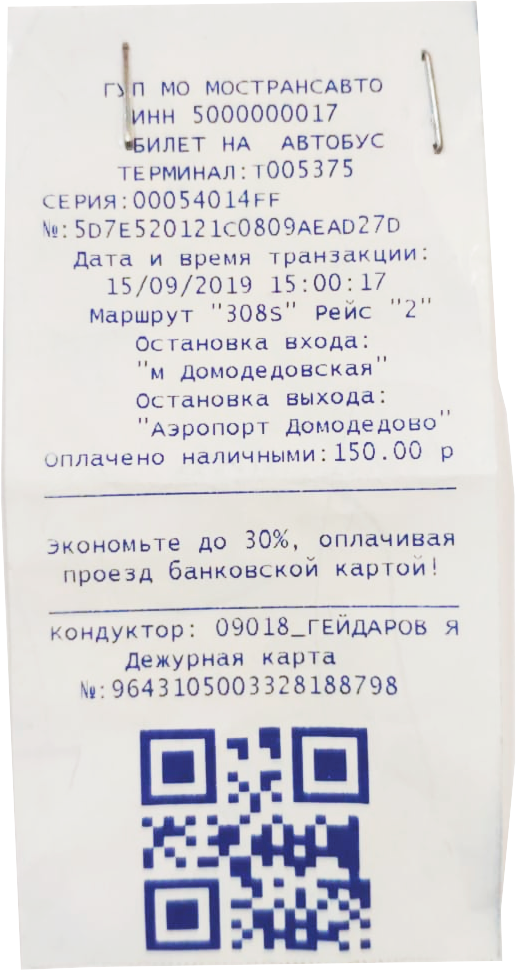

1. отменят налоговые декларации. Предприниматели на УСН «Доходы» не будут сдавать налоговые декларации, если они применяют ККТ. В связи с этим чиновники планируют внести поправки в федеральный закон «О применении ККТ» и в Налоговый кодекс. Полный список случаев, когда ККТ можно не применять смотрите в системе Главбух.

2. введут переходный налоговый режим. Переходный период установят для тех предпринимателей и компаний, кто превысил ограничения по лимиту доходов и численности работников и утратил право на УСН. Это позволит бизнесменам не восстанавливать налоговый учет и не платить налоги, от которых они были ранее освобождены на упрощенке.

Изменения в патентной системе налогообложения

Предприниматели смогут уменьшать сумму налога на уплаченные страховые взносы, как это предусмотрено по другим спецрежимам. Сейчас ИП на патентной системе платят за патент полную стоимость без вычетов сумм страховых взносов. Смотрите, какие страховые взносы в 2020 году ИП придется платить за себя.

Изменения по страховым взносам

Выплаты работникам, которые не нужно облагать страховыми взносами, синхронизируют с выплатами, которые не облагают НДФЛ.

Изменения по неналоговым платежам

В Налоговый кодекс добавят утилизационный и туристический сбор, а также налог с операторов связи.

О других важных изменениях, которые касаются не всех компаний, можно узнать в проекте Минфина.

На все ваши вопросы с радостью ответят по телефону

Темы:

Источник: Сайт журнала «Главбух»